c’est le montant levé

auprès des clients privés en 2022

Espace particuliers

Une équipe dédiée à la création de fonds d’investissement permettant aux particuliers d’investir aux côtés des investisseurs institutionnels

pour les particuliers

au 30 septembre 2023

faisant confiance à Eurazeo

Notre rôle au sein du Groupe consiste à donner aux investisseurs particuliers un accès aux mêmes opportunités d’investissement que les institutions comme les banques, les assureurs ou les fonds de pension, et de bénéficier des mêmes processus de gestion, grâce à des solutions d’investissements adaptées.

Contribuer au développement de l’économie réelle

Outre le fait de diversifier leur patrimoine, notre offre permet aux particuliers de donner du sens à leur épargne grâce à un investissement concret dans l’économie réelle : Eurazeo accompagne les entreprises vers une croissance durable et responsable. Nos équipes d’investissement apportent en plus de financements, leur expérience, leur expertise, et leur soutien dans leurs développements stratégiques. L‘équipe Wealth rend l’accès à cette gestion possible dès 10.000€ d’investissement.

Pour mieux comprendre la classe d’actif

Une logique de co-investissement

Nos fonds dédiés aux investisseurs particuliers prennent part à de vastes programmes d’investissements de plusieurs centaines de millions d’euros. En co-investissant avec les fonds institutionnels, les particuliers accèdent à des tailles d’opérations traditionnellement réservées aux professionnels. Ils contribuent au développement d’entreprises non cotées françaises et européennes de toutes tailles, de la start-up à l’ETI (entreprise de taille intermédiaire).

Un panel de stratégies accessibles

Notre volonté est d’ouvrir l’accès à la classe d’actif, grâce aux différentes stratégies d’investissement d’Eurazeo, avec des fonds adaptés aux besoins et aux contraintes des investisseurs particuliers. Cela nous permet de répondre aux attentes de tous les profils d’investisseurs.

Une équipe dédiée

Une équipe de cinq personnes est dédiée à la conception de solutions d’investissements destinées aux investisseurs non professionnels ainsi qu’à leur commercialisation, essentiellement auprès d’intermédiaires. C’est aussi l’ensemble des équipes d’investissement et de suivi des opérations du groupe qui sont à l’œuvre dans la sélection, la réalisation et le suivi des investissements. Les particuliers bénéficient ainsi de la rigueur de nos processus d’investissement, de gestion des risques et de reporting par exemple.

Différents canaux d’épargne

Les fonds d’investissement structurés par notre équipe sont accessibles via différents canaux d’épargne, comme l’assurance-vie ou les compte-titres en France et en Europe. Nous travaillons en partenariats étroits avec la plupart des banques, des assureurs, et de nombreux conseillers en gestion de patrimoine afin de rendre nos fonds d’investissement le plus accessible possible.

Comprendre le Private Equity

Un moteur de croissance et acteur majeur du financement de l’économie

Investir au capital d’une entreprise au travers d’un fonds d’investissement, c’est lui donner les moyens de sa croissance : exporter, développer de nouveaux produits ou services. C’est une stratégie de long terme, non liquide par nature et d’une durée moyenne de 8 à 10 ans, traditionnellement réservée aux investisseurs institutionnels. Le « private equity » ou « capital-investissement » est une des principales sources de financement des entreprises au même titre que le crédit bancaire et la cotation en bourse. Il se positionne parmi les principales classes d’actifs que compte l’univers des investissements dits « alternatifs » et participe au financement de l’économie réelle.

Financement et accompagnement

En plus d’une participation financière, le private equity apporte un soutien stratégique au développement des entreprises accompagnées, afin de créer de la valeur au fil du temps. Il permet de collecter des capitaux auprès de grandes institutions ou de particuliers afin de les orienter vers les entreprises qui compose le tissu économique de nos sociétés.

Le private equity désigne l’apport de financement à des entreprises non cotées en bourse, et ce aux différents stades de leur développement, accompagnant ainsi leur démarrage, leur croissance ou leur transmission. Le but du Private Equity est d’atteindre une performance à long terme par une réelle création de valeur. Il est donc nécessaire d’accompagner les entrepreneurs afin d’améliorer durablement les critères opérationnels de leurs sociétés.

Le stade de développement de l’entreprise va conditionner le type de financement et d’accompagnement dont elle va bénéficier parmi les différentes stratégies du Capital-Investissement :

Chacune des spécialités du capital investissement répond à des besoins particuliers différents tout au long du cycle de vie de l’entreprise.

L’investissement dans des entreprises non cotées en bourse constitue une opportunité pour les investisseurs qui recherchent la diversification et le potentiel de performance à long terme, tout en souhaitant donner à leur patrimoine une dimension entrepreneuriale.

Investir dans le capital-investissement, c’est financer l’économie et donc profiter des fruits de la croissance. C’est un placement de long terme. Ce type d’investissement peut être un bon moyen de diversifier ses placements, en contrepartie d’une prise de risque.

Il existe de nombreuses façons d’investir au sein de cette classe d’actif, selon le stade de développement de l’entreprise, mais aussi dans les secteurs dans lesquels celles-ci évoluent : il s’agit des différentes stratégies d’investissement. Chez Eurazeo, pour chaque stratégie offerte à nos investisseurs, nous avons une équipe de spécialistes dédiée.

Au-delà de la performance économique, le capital-investissement à un rôle essentiel auprès des entreprises qu’il assiste dans leur structuration, leur développement et leur création de valeur.

La vie d'un fonds

Les différentes phases de la vie d'un fonds et leurs implications :

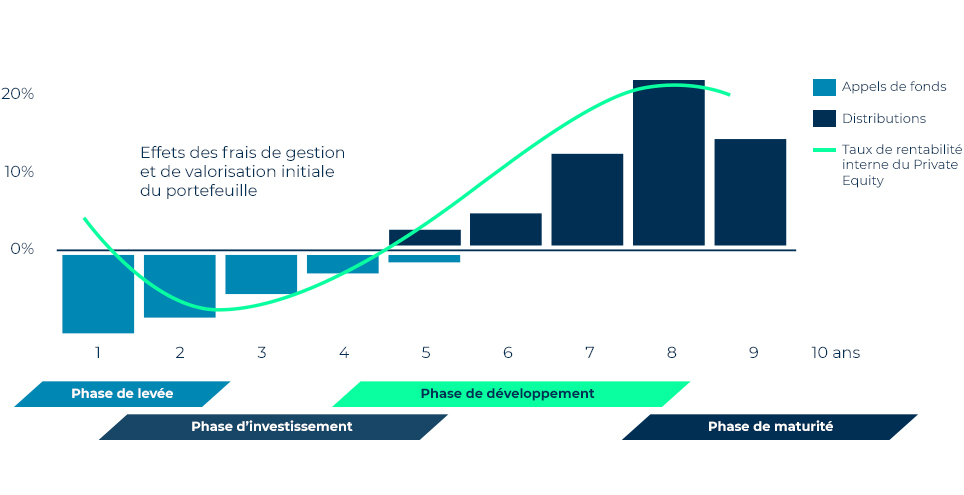

L'effet de courbe en J

Caractéristique des fonds de PE. Les premières années, le poids des premiers investissements, des frais de gestion, etc ne sont pas récompensés par la création de valeur. Les fonds de PE présentent donc souvent une performance négative pendant les première années.

L'illiquidité

Les fonds de PE investissent dans des entreprises afin de créer de la valeur intrinsèque, sur le long terme. Il n'est donc pas possible de reprendre son investissement avant le terme. Les distributions commencent à se matérialiser avec les premières cessions du portefeuille.

Les différentes phases de la vie d’un fonds de capital investissement :

Celles-ci sont déterminées par le règlement du fonds.

La période de souscription / Phase de levée de capitaux

Cette période peut durer une ou plusieurs années, elle est prédéterminée. C’est le moment où les investisseurs peuvent souscrire au sein du fonds, acheter des parts du fonds, à la valeur nominale ou à la valeur liquidative. Au delà de cette période, il n’est plus possible de devenir un investisseur du fonds.

La période d’investissement

Il s’agit du moment où les équipes dédiées à l’investissement reçoivent et analysent des opportunités : c’est la phase de sélection des actifs qui composeront le portefeuille du fonds. Selon les stratégies, il peut s’agir de sociétés, ou d’autres fonds d’investissement (« fonds de fonds »).

Sur la base d’éléments tangibles, d’indicateurs de performance, sur une analyse approfondie, et des visites sur place, les équipes décident d’investir ou non dans la société selon le potentiel de performance à long terme qu’elles évaluent. Au-delà de cette période, les équipes d’investissement ne peuvent plus réaliser de nouveaux investissements.

La phase de développement

C’est le moment où la société de gestion et les équipes d’investissement assurent le suivi des participations : elles les accompagnent dans leur développement à l’international, pour d’éventuelles acquisitions, ou encore dans leurs recrutements stratégiques. Le soutien des fonds de private equity auprès des sociétés sélectionnées est donc financier et stratégique.

La phase de maturité ou de liquidation

Cela correspond au moment où la société de gestion cède les actifs du portefeuille pour le compte du fonds, et commence a réaliser des distributions auprès des investisseurs. Le capital des sociétés accompagnées en private equity est par nature non-liquide : c’est donc le rôle de l’équipe d’investissement, avec les managers de trouver des acquéreurs, ou d’introduire la société en bourse afin de pouvoir matérialiser la performance des ses investisseurs.

Les investisseurs du fonds reçoivent des distributions au fur et à mesure des cessions du portefeuille. Cette phase peut parfois prendre plusieurs années pour liquider la totalité des actifs du portefeuille.<

Le cas des fonds perpétuels, dits « evergreen »

Depuis quelques années, des fonds de private equity dits « evergreen » apparaissent. Cette appellation fait référence à des fonds qui n’ont pas de date de clôture prédéterminée, et peuvent potentiellement durer pendant près de 99 ans.

Il s’agit d’une alternative aux fonds traditionnels, permettant aux gérants de ne pas céder leurs actifs en fonction de la durée de vie du fonds d’investissement, mais bien en fonction de la réalisation du potentiel de la société investie uniquement. Ils permettent aussi de rendre l’investisseur maître de leur calendrier.

Les fonds d’investissement evergreen recentrent l’intérêt du private equity sur son caractère long terme, où les sociétés accompagnées peuvent naturellement bénéficier de la présence durable et stable des fonds d’investissement à leur capital.

Les risques incombants à la classe d’actif

Le potentiel de performance à long terme que présente le non coté en général est la contrepartie de certains risques, notamment de perte en capital, de liquidité et de valorisation. Contrairement à un investissement sur les marchés financiers, les montants engagés sont investis dans des sociétés dont les titres ne sont pas admis aux négociations sur un marché d’instruments financiers. Les sommes engagées sur cette classe d’actif sont immobilisées sur une durée de 5 à 10 ans minimum.

Investir en fonds propres comporte des risques, notamment celui de voir se déprécier son investissement si les projets échouent. L’imprévisibilité économique et la rapidité des évolutions technologiques modifient souvent les plans initiaux, démontrant que la qualité de l’accompagnement des entrepreneurs par les équipes d’investissement est déterminante. Les acteurs du capital-investissement sont en conséquence des professionnels avertis, expérimentés et engagés.

- Risque de perte en capital. Un investissement dans le Fonds comporte un risque de faible rentabilité ou même de perte partielle ou totale du montant investi dans le Fonds. Par ailleurs, le Fonds ne disposant d’aucune garantie en capital, le capital investi peut ne pas être intégralement restitué.

- Risque d’illiquidité des actifs du Fonds. Le Fonds détiendra principalement des titres qui ne sont pas admis aux négociations sur un marché d’instruments financiers et dont la liquidité peut être faible ou inexistante. Par suite, et bien que le Fonds aura pour objectif d’organiser la cession de ses participations dans les meilleures conditions, il ne peut être exclu que le Fonds éprouve des difficultés à céder de telles participations dans les délais et à un niveau de prix souhaités ou initialement envisagés.

- Risques inhérents à tout investissement en capital, quasi-capital et en mezzanine. Le Fonds a vocation à financer les entreprises, immédiatement ou à terme, en fonds propres. Par conséquent, la performance du Fonds est directement liée à la performance des sociétés dans lesquelles il est investi, lesquelles sont soumises à de nombreux aléas tels que : retournement du secteur d’activité, récession de la zone géographique, modification substantielle apportée à l’environnement juridique et fiscal, évolution défavorable des taux de change, etc.

Le capital transmission et la stratégie secondaire

LBO (« Leverage Buy Out), Buyout, Capital transmission, sont autant de mots pour qualifier la stratégie d’investissement représentant l’essentiel de la classe d’actif.

Le capital transmission est une solution concrète et éprouvée qui permet à la fois d’assurer la pérennité d’entreprises en cession, et aux managers de devenir des entrepreneurs : elle permet d’assurer la fluidité de la reprise d’entreprises.

L’équipe LBO apporte le financement nécessaire à la reprise mais aussi leur expertise dans le développement d’entreprises à potentiel, ainsi qu’un mode de gouvernance moderne et participatif.

Le Capital-Transmission prend la forme de l’acquisition d’une entreprise associant capitaux propres et dette. Ce type de financement nécessite la création d’une société holding qui :

- recourt à l’endettement pour racheter l’entreprise-cible (effet de levier bancaire)

- puis rembourse l’emprunt grâce aux remontées de dividendes en provenance de la société-cible

Il concerne essentiellement des sociétés rentables, bénéficiant d'une bonne visibilité économique. Les fonds de LBO financent la transmission de sociétés en association avec leurs dirigeants.

Les fonds de LBO interviennent dans des sociétés matures et profitables pour y prendre des positions majoritaires en capital.

La dette privée

La dette privée est un instrument non coté, c’est-à-dire qu’elle est réservée à un nombre limité d’investisseurs. Dans la majorité des cas, le prêt est utilisé pour financer des opérations de croissance ou de transmission d’entreprise.

Elle offre un taux d’intérêt variable, ce qui lui permettra de profiter d’une éventuelle remontée des taux d’intérêt.

La plupart du temps, les opérations de dette privée accompagnent des opérations de capital transmission ou de développement de sociétés matures et en croissance. Les financements sont généralement à taux variables et associés à un taux plancher à 0% ou 0,5% sur l’Euribor, offrant une protection à la hausse comme à la baisse des taux d’intérêts.

Il s’agit d’une véritable alternative au prêt bancaire pour les entreprises en croissance. Les fonds spécialisés de dette privée apportent des sources de financement alternatives mais aussi un accompagnement sur le long terme dans leurs différentes phases de développement ou de transmission.

En contrepartie, l’investisseur ne peut procéder au rachat de son investissement pendant toute la duration de l’obligation émise.

Il existe plusieurs types de dettes :

- Dette senior : La dette senior est une dette bénéficiant de garanties spécifiques et dont le remboursement se fait prioritairement par rapport aux autres dettes, dites dettes subordonnées.

- Dette mezzanine : subordonnées à d’autre prêts bancaires d’acquisition et remboursable in fine, la dette mezzanine est un prêt pouvant être assorti d’un bon de souscription d’action.

- Dette unitranche : Ce type de dette permet de fournir à un fonds acquéreur d’une entreprise une tranche unique de financement avec un seul taux - par opposition aux structures à étage de type dette senior ou mezzanine.

La dette unitranche compose l’essentiel du marché de la dette privée, elle dispose d’un rang senior et de sûretés de premier rang. Cela implique qu’en cas de défaut de paiement, elle sera remboursée en premier.

Notre fonds perpétuel Private Value Europe 3

L’investissement direct en capital

Capital innovation ou « venture capital »

Il s’agit de la stratégie d’investissement permettant aux fonds d’accompagner les premières étapes de la vie d’une start-up.

Un fonds de venture capital investit directement au capital de société au début de leur cycle de vie. Notre équipe d’investissement est l’un des investisseurs les plus importants en Europe sur cette stratégie : nous gérons plus de 3 milliards et avons accompagné plus de 180 sociétés.

Cette stratégie est ouverte aux investisseurs particuliers depuis 1999.

Capital croissance ou « growth equity »

La phase d’accélération, le « growth equity » : Entreprises du digital en très forte croissance, marques reconnues et entreprises de la santé : nous nous engageons aux côtés des plus prometteuses pour concrétiser leurs ambitions.

Pour réaliser la vision d’entrepreneurs ambitieux (à partir de la série C), nous nous appuyons sur nos 16 experts de la Tech européenne, dotés de plus de 20 ans d’expérience. Ils peuvent compter sur une forte capacité d’investissement (25 à 100 millions d'euros pour le premier investissement), une capacité à réinvestir dans la durée et un solide réseau international.

Nous accélérons la croissance d’entreprises dans des secteurs porteurs comme la santé digitale, les places de marché ou la fintech. Dans cette perspective, nous accompagnons les entrepreneurs dans leurs opérations de croissance externe, nous les aidons à se structurer, à recruter les meilleurs talents et à pénétrer de nouveaux marchés. Notre portefeuille compte les scale-ups parmi les plus performantes en Europe dont nous voulons faire les géants de demain.

Information Investisseurs Particuliers

Les sociétés de Gestion Eurazeo Investment Manager (EIM) et Eurazeo Mid Cap (EMC) fusionnent pour donner naissance à Eurazeo Global Investor (EGI)